FED’in faiz artışları kontrolden çıktı mı?

Üçüncü çeyrek bilanço dönemine ihtiyatlı giren ABD'de ana hisse endeksleri sert bir düzeltme sonucunda 200 günlük ortalamalarının altına indi. ABD Merkez Bankası’nın (FED) ısrarla "sağlıklı ekonomi" mesajı verdiği bir dönemde hisse endekslerinin rekor seviyeden yaklaşık %7 gerilemiş olması dikkat çekici olmakla beraber bu durum ABD hisse piyasaları için alışılmadık bir durum da değil. Ancak ABD Başkanı Donald Trump, Beyaz Saray'da basın mensuplarına yaptığı açıklamada, faiz oranlarındaki artış endişelerinin arttığı bir ortamda, küresel hisse senedi satış dalgası için FED'e yönelik eleştirilerine devam etti ve ABD merkez bankasının faiz artırımlarında "kontrolden çıktığını" ifade etti.

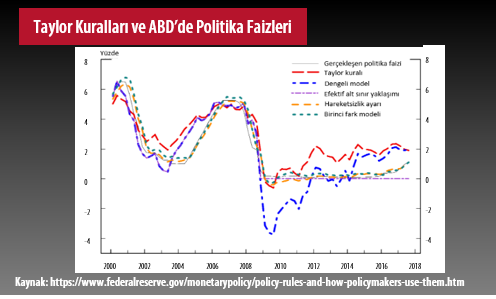

Peki gerçekten kontrolden çıkan bir durum var mı? Bu sorunun cevabı için FED’in faiz aksiyonlarını açıklamaya çalışan bazı modellere bakmakta fayda var. Bunların başında ise Taylor modeli geliyor. Aşağıdaki grafikte bu modelin işaret ettiği faiz seviyesi ile mevcut faiz seviyesi arasındaki farkı görmek mümkün. Grafiğe bakılırsa FED’in politika faizlerini cari seviyenin dahi üstüne çekmesi gerekiyor! Ancak aşağıda bahsedeceğimiz alternatif modellere bakılırsa FED’in cari faizi tam da olması gerektiği seviyede. Dolayısıyla yaygın olarak kullanılan makroekonomi modellerinin imâ ettiği seviyeler ABD Başkanı’nın eleştirilerini doğrulamaktan uzak.

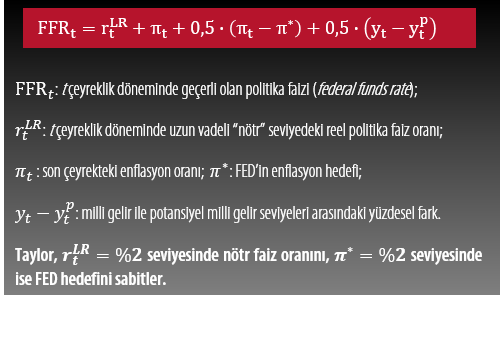

Taylor Kuralı günümüzde modern makro iktisadın belki de en popüler denklemidir. Para politikasını belirleyen kural denildiğinde pek çok alternatif içerisinde akla ilk gelen çalışmadır. 1993 yılında yayınlanan "Discretion versus Policy Rules in Practice" isimli makalesinde John B. Taylor 1987 yılından 1992’ye kadar olan dönemde, politika faiz oranını son derece pratik bir şekilde (üç makro değişken ile ilişkilendirerek), ABD’de geçerli para politikasını bir kural çerçevesine oturtmaya çalışmıştır.

Taylor denklemine göre, cari enflasyon %2’de, milli gelir de potansiyel seviyesinde iken FED’in faiz seviyesini %4 seviyesinde tayin etmesi beklenmelidir. Eğer enflasyon %2’lik hedefi aşarsa, Taylor denklemi, politika faizinin enflasyondaki yükselişin 1,5 katı kadar yükselmesini öngörmektedir. Eğer milli gelir potansiyelinin üzerine çıkarsa, denklem, politika faizinin bu yüzdesel farkın yarısı kadar yükseltilmesi gerektiğini söyler.

Taylor denklemine göre, cari enflasyon %2’de, milli gelir de potansiyel seviyesinde iken FED’in faiz seviyesini %4 seviyesinde tayin etmesi beklenmelidir. Eğer enflasyon %2’lik hedefi aşarsa, Taylor denklemi, politika faizinin enflasyondaki yükselişin 1,5 katı kadar yükselmesini öngörmektedir. Eğer milli gelir potansiyelinin üzerine çıkarsa, denklem, politika faizinin bu yüzdesel farkın yarısı kadar yükseltilmesi gerektiğini söyler.

Taylor Kuralı, iktisatta Okun Prensipi olarak adlandırılan bir denklem ile FED’in “fiyat istikrarı ve azami istihdamın tesis edilmesi” olarak tanımlayabileceğimiz ikili sorumluluğunu daha iyi yansıtan bir denkleme dönüştürülebilir. Dolayısıyla gerek basit bir yapıyla para politikası kararlarının tahmin edilebilirliği, gerek FED’in karar fonksiyonuna birebir uyum, gerekse enflasyondaki olası değişikliklere verilecek tepkinin büyüklüğünün hesaplanabilmesi açısından Taylor Kuralı oldukça kullanışlıdır. Taylor’un 1999 yılında yayınladığı “A Historical Analysis of Monetary Policy Rules” çalışmada yer alan simülasyonlar Taylor Kuralı’nı uygulayan para politikası aksiyonlarının enflasyon hedeflemesinde ve işsizliğin kontrolünde başarı kaydettiği sonucunu göstermektedir. Öte yandan, yıllar içerisinde Taylor modeline yönelik ince ayarlar yapılmış ve bu varyantlar da iktisat yazınında sıklıkla yer almaya başlamışlardır.

Ancak bu basit modeller, 2008/09 küresel krizinde görüldüğü üzere, finansal sektörde yaşanacak sorunların ülkenin genel makro dengesi üzerinde yaratacağı sorunlara yer vermemektedir. Bu sebeple pek çok merkez bankası araştırma bölümü, firma ve gerçek kişi etkileşimleri ile bunların beklentilerini de modellerine dahil eden genel denge modelleri de kullanmaktadır (örneğin, FRB/US). Finansal durumun sıkılığı, finansal piyasalardaki hacmin büyüklüğü, varlık fiyatları, toplam kredi büyümesi, ölçüm yöntemine göre değişen enflasyon beklentileri, işgücü piyasasında işsizlik değerleri dışında kalan diğer niceliksel değişimler, (2013 yılı ikinci yarısında tecrübe edildiği üzere) küresel gelişmeler para politikası aksiyonlarını şekillendirme potansiyeli taşımakta ve sınırlı sayıda bilgiye dayalı modeller bu gelişmeleri göz ardı etmektedir. Öte yandan, bu basit modeller, son dönemde gelişmiş ülke merkez bankalarının kısa vadeli faiz kontrolünün yanında sıklıkla uyguladıkları bazı para politikalarının (örneğin, parasal genişleme) enflasyon ve iktisadi aktivite üzerine etkileri konusunda da suskun kalmaktadırlar. Dolayısıyla bu modellerin işaret ettiği faiz oranları diğer para politikası enstrümanlarının etkisi altında şekilleniyor olmasına rağmen tüm bu etkileri ayrıştırmak mümkün olmamaktadır.

Bunlar da İlginizi Çekebilir